Gegen Aktienrisiken absichern

Wie kann ich Gewinne als Investor schützen und mich gegen künftige Rückschläge absichern?

Bei der Absicherung eines Aktiendepots (im Fachjargon «Hedging») ist es zweckmässig, nicht die einzelnen Positionen, sondern das Gesamtportfolio vor Verlusten zu schützen. Dafür stehen mehrere Möglichkeiten zur Verfügung:

Veränderungen des Aktienanteils

Am einfachsten ist es, die taktische Vermögensaufteilung («Asset-Allokation») zu verändern. Aber halt, zunächst gilt es, Taktik und Strategie zu unterscheiden. Die strategische Allokation – also die aufgrund von Risikofähigkeit und Risikoappetit eines Anlegers bestimmte langfristige Vermögensaufteilung in Aktien, Obligationen, Liquidität und Nichttraditionelle Anlagen – sollte nicht ausschliesslich aufgrund von Markteinflüssen und -stimmungen verändert werden. An der taktischen Aufteilung – also den kürzerfristigen marktbedingten Abweichungen von der strategischen Allokation – dürfen durchaus Anpassungen vorgenommen werden. Dies kann bedeuten, dass ein defensiverer Anleger, dessen Portefeuille beispielsweise rund 20% Aktien umfasst, diesen Anteil reduziert, wenn er sich vorsichtiger positionieren will, und stattdessen den Anteil anderer Anlagekategorien aufstockt. Auch innerhalb der Aktienanlage lassen sich Vorkehrungen treffen, etwa indem defensive Werte über- und Wachstumstitel untergewichtet werden.

Optionen und Warrants

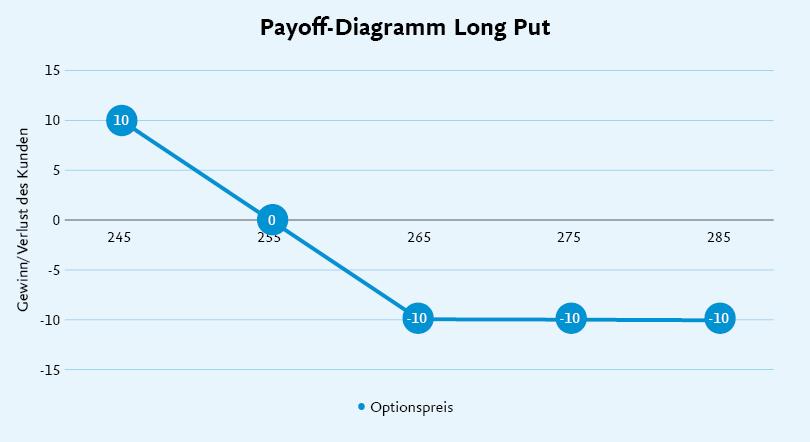

Mittels Optionen oder Warrants werden Positionen eingegangen, die sich gegenläufig zum Basiswert entwickeln, und dadurch allfällige Verluste im Portefeuille automatisch auffangen. Ein Beispiel: Wer einen Put auf eine Aktie kauft, die er im Portefeuille hält, verliert zwar bei sinkendem Kurs der Aktie, gewinnt dafür aber spiegelverkehrt auf dem Put. Optionen sind jedoch komplex. Ihr Wert wird durch den Preis des Basiswertes und durch die Volatilität (Wertschwankungen) des Basiswertes bestimmt, zudem nimmt ihr Zeitwert täglich ab. So erfordert die Absicherung mittels Optionen und Warrants Know-how. Warrants sind verbriefte Optionen. Im Gegensatz zu Option, die an Derivatbörsen (z.B. EUREX) gehandelt werden, sind die Kontraktgrössen von Warrants oft kleiner. Warrants eignen sich deshalb besonders für den Retailmarkt.

Mehr Informationen zu Optionen und Warrants

Futures

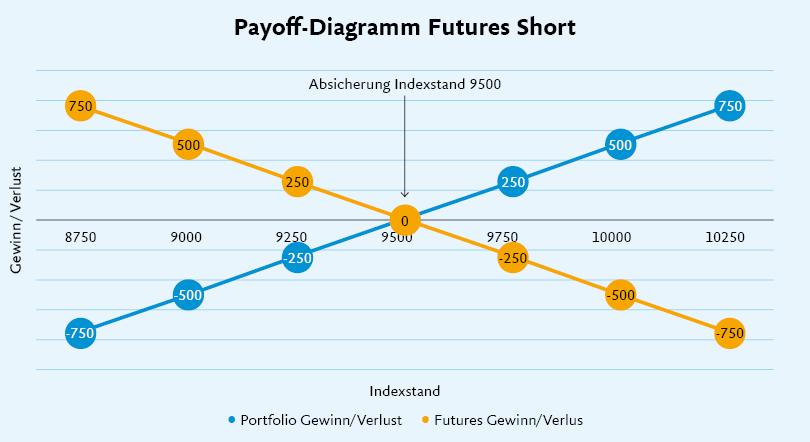

Futures sind einfacher in der Handhabung, sie haben keinen Zeitwert und sind auch nicht abhängig von der Volatilität. Futures sind Terminkontrakte, Geschäfte, deren Leistungen (zum Beispiel die Lieferung und Bezahlung eines Wertes) erst in der Zukunft anfallen. Anleger, die sich gegen eine Korrektur am Aktienmarkt absichern wollen, können einen Future auf einen Aktienmarktindex (z. B. SMI oder S&P 500) verkaufen («Short Position»). Schliesst er die Position zu einem tieferen Preis (d.h. Aktienmarkt sinkt) gewinnt er. Im besten Fall (perfekte Absicherung) ist der Gewinn auf der Futures-Position gleich dem Verlust auf dem abgesicherten Aktienportfolio.

Weitere Möglichkeiten der Absicherung

Strukturierte Produkte und Short/Inverse ETFs sind weitere Absicherungsinstrumente. Sie lassen sich je nach Bedarf einsetzen. Einzelne Positionen im Portfolio lassen sich auch mittels Stop-Loss-Limiten aktiv bewirtschaften. Diese sogenannten Verlustlimiten bieten Investoren die Möglichkeit, Kursverluste zu begrenzen oder Gewinne zu schützen. Es gilt aber auch hier die jeweiligen Besonderheiten dieser Instrumente zu berücksichtigen.

Fazit

Eine Absicherung beruhigt die Nerven – kostenlos ist sie aber nicht. Doch auch Fehlentscheide in der Vermögensallokation hinterlassen Spuren im Portfolio. So verschenkt der Anleger Performance, wenn er seine Aktienquote verringert, während die Börse trotz Rekordhoch Monat für Monat für Monat noch weiter steigt. Absicherungsstrategien dienen denn auch vor allem dazu, dass die Anleger trotz Rekordständen an den Börsen gut schlafen können. Und guter Schlaf darf ruhig etwas kosten.

Als breit aufgestellte Universalbank bietet die LUKB ihren Kunden Zugang zu den meisten globalen Börsen und Derivatehandelsplätzen, zu den fairen Preisen, die uns kennzeichnen. Unsere Profis stehen anlageaffinen Kunden bei Absicherungsfragen gerne beratend zur Seite und setzen die Massnahmen sachgerecht und effizient um. Bei der Absicherung der Aktienrisiken gilt, was das Anlegen generell auszeichnet: im Zentrum stehen immer das persönliche Portfolio und die individuellen Bedürfnisse eines Anlegers. Es empfiehlt sich deshalb, Fragen rund um die Absicherung mit dem Kundenberater zu besprechen. Wir freuen uns!

Beispiel Kauf einer Put-Option (Long Put)

Beispiel Verkauf eines Futures (short)

Erläuterungen der Grafik: Beim Indexstand von 9500 Punkten wird ein Aktienportfolio mit Futures abgesichert. Im besten Fall (perfekte Absicherung) ist der Gewinn der Futures-Position gleich dem Verlust auf dem Aktienportfolio.