Ist Heiraten eine Frage des Alters?

Die Auswirkungen aus rechtlicher und vorsorgetechnischer Sicht

Personen, die im Pensionsalter heiraten möchten, sehen sich oftmals mit der Aussage konfrontiert, eine Hochzeit im Pensionsalter mache aus rechtlicher und vorsorgetechnischer Sicht wenig Sinn. Sind solche Bedenken berechtigt? Woran sollte man denken, wenn zudem Nachkommen aus früheren Beziehungen da sind?

Erbrechtliche Auswirkungen

Lebt ein Paar unverheiratet zusammen, so besteht gegenseitig nach wie vor kein gesetzliches Erbrecht. Soll eine Konkubinatspartnerin bzw. -partner erbrechtlich begünstigt werden, so muss dies mit einem Testament oder einem Erbvertrag erfolgen. Sind aber Kinder aus einer früheren Beziehung vorhanden, steht diesen der gesetzliche Pflichtteil zu. Entsprechend kann der überlebenden Person aus dem Konkubinat nur die Hälfte des Nachlasses zugewendet werden.

Dies ändert sich mit der Heirat: Dem neuen Ehepartner kommt von Gesetzes wegen eine Erbenstellung zu, womit er neben allfälligen Kindern 50% des Nachlasses erbt – dies auch ohne letztwillige Verfügung. Hier gilt zu beachten, dass nicht-gemeinsame Kinder in Bezug auf den neuen Ehepartner nicht von Gesetzes wegen erbberechtigt sind: Ohne anderslautende letztwillige Verfügung vererbt dieser seinen Nachlass an seine eigenen Verwandten. Eine Heirat kann den Erbanspruch der eigenen Kinder somit erheblich schmälern.

Soll der Erbanspruch von nicht-gemeinsamen Nachkommen gesichert werden, so bietet sich der Abschluss eines Ehe- und/oder Erbvertrages an: Damit kann der neue Ehegatte zu Gunsten der nicht-eigenen Kinder (teilweise) auf seinen gesetzlichen Erbanspruch verzichten oder sich verpflichten, ihnen einen Teil der erhaltenen (Vor-)Erbschaft als Nacherbschaft auszurichten.

Auswirkungen auf das Vertretungsrecht

Ist eine Person infolge Unfall oder Krankheit nicht mehr urteilsfähig, bedeutet das, dass sie ihre persönlichen oder finanziellen Angelegenheiten nicht mehr selber regeln kann. In einem solchen Fall sind Ehegatten nach dem Gesetz befugt, den urteilsunfähigen Ehegatten im Rahmen der alltäglichen Geschäfte sowie allfälliger medizinischen Massnahmen zu vertreten. Für Konkubinatspartner kennt das Gesetz hingegen lediglich das Vertretungsrecht bei medizinischen Massnahmen. Da aber auch die gesetzliche Befugnis der Ehegatten nur die Vertretung bei alltäglichen Geschäften abdeckt, ist es sowohl für Ehegatten als auch für Konkubinatspartner empfehlenswert, mit einem Vorsorgeauftrag festzulegen, welche Person die (weitergehende) Vertretung im Falle der Urteilsunfähigkeit übernehmen soll. Mit einem solchen Vorsorgeauftrag lässt sich verhindern, dass die Kindes- und Erwachsenenschutzbehörde (KESB) im Falle der Urteilsunfähigkeit einen Beistand für die Vertretung bestellt.

Auswirkung auf die Steuerpflicht

Während das Vermögen und das Einkommen von Konkubinatspartnern separat zu versteuern sind, werden bei Ehepartnern das Einkommen und das Vermögen grundsätzlich zusammengerechnet. Unter Umständen fällt das Ehepaar damit in eine höhere Steuerprogression und hat – trotz Verheiratetentarif – als Folge höhere Steuern zu bezahlen.

Wird eine Konkubinatspartnerin bzw. -partner beerbt, so hat die überlebende Partnerin bzw. der überlebende Partner in den meisten Kantonen Erbschaftssteuern zu bezahlen – dies im Gegensatz zu verheirateten Paaren. Im Kanton Luzern sind Konkubinatspartner jedoch von der Erbschaftssteuer ausgenommen, wenn sie vor dem Tod nachweislich während mindestens zwei Jahren eine eheähnliche Beziehung geführt haben.

Auswirkungen auf die Rentenleistungen

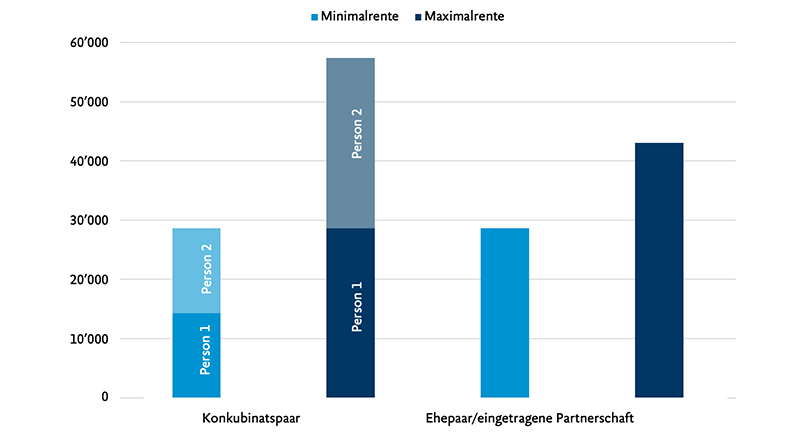

Im Konkubinat lebende Personen erhalten je für sich die eigene AHV-Rente. Bestehen bei beiden Personen keine Beitragslücken, beträgt die Rente mindestens 14'340 Franken pro Person und Jahr. Die maximale Rente liegt bei 28'680 Franken pro Person und Jahr, gemeinsam also maximal 57'360 Franken. Verheiratete erhalten pro Person die gleiche Mindestrente wie Nichtverheiratete. Die maximale Altersrente für Ehepaare sind jedoch auf maximal 43'020 Franken begrenzt. Fazit: Auch bei einer Heirat nach der Pension können die gemeinsamen AHV-Renteneinkommen gegenüber nichtverheirateten Paaren sinken.

Die Altersrente aus der beruflichen Vorsorge (2. Säule) wird lebenslang an die versicherten Personen ausbezahlt. Verstirbt die versicherte Person, können Konkubinatspartner Anspruch auf Hinterlassenenleistungen haben. Dies kann eine Rente oder auch eine Kapitalabfindung sein. Ob und in welchem Umfang Ansprüche bestehen, hängt vom Reglement der Vorsorgeeinrichtung ab, welcher die verstorbene Person angeschlossen war. Sind Hinterlassenenleistungen für Konkubinatspartner vorgesehen, muss die Konkubinatspartnerschaft in den meisten Fällen vor der effektiven Pensionierung der versicherten Person an die Pensionskasse gemeldet worden sein. Wird nach der Pensionierung geheiratet, besteht bei Ableben der versicherten Person für die überlebende Person ein Leistungsanspruch gegenüber der Pensionskasse, dies im Rahmen des gesetzlichen Minimums. Die Pensionskasse kann weitergehende Leistungen vorsehen. In der Regel sind die Hinterlassenenleistungen bei Heirat nach der Pensionierung um einiges tiefer, als wenn die Heirat vor der Pensionierung stattgefunden hätte. Bezieht ein Konkubinatspartner bereits eine Hinterlassenenrente, erlischt diese bei Wiederverheiratung.